Головне управління ДПС у Дніпропетровській області (Криворізький регіон) інформує щодо податкового законодавства

Головне управління ДПС у Дніпропетровській області (Криворізький регіон) інформує щодо податкового законодавства

Сучасний мобільний застосунок від ДПС «Моя податкова»

Головне управління ДПС у Дніпропетровській області повідомляє.

«Моя податкова» - це зручний інструмент для отримання громадянами електронних сервісів податкової служби. Він може бути застосованим для будь-якого пристрою, який підтримує операційні системи Android чи iOS із відповідними версіями.

Застосунок завантажується на телефони на платформах Android та iOS.

Розділ «Мої дані» містить інформацію про:

• наявність / відсутність податкового боргу;

• адресу реєстрації;

• обʼєкти оподаткування;

• обовʼязок сплати сум грошових зобовʼязань (ППР);

• для ФОП – дата реєстрації ФОП, види діяльності, обрання спрощеної системи оподаткування.

Розділ «Реєстри» надає можливість здійснити:

• пошук фіскального чека;

• пошук марки акцизного податку;

• перегляд даних реєстру платників ПДВ;

• перегляд даних реєстру страхувальників;

• перегляд даних реєстру платників єдиного податку;

• перегляд даних реєстру неприбуткових установ та організацій.

Розділ «Повідомлення» містить доступ до перегляду:

• квитанцій;

• відомостей з Державного реєстру фізичних осіб – платників податків про суми виплачених доходів та утриманих податків;

• інформації з Державного реєстру фізичних осіб – платників податків про джерела/суми нарахованого доходу, утриманого та сплаченого податку та військового збору;

• листів контролюючого органу;

• інших повідомлень контролюючого органу.

Розділ «Послуги» дозволяє:

• направити Запит на отримання відомостей про суми виплачених доходів;

• подати Податкову декларацію про майновий стан і доходи для отримання податкової знижки;

• подати податкову декларацію платника єдиного податку для ФОП 1-2 груп;

• подати податкову декларацію платника єдиного податку для ФОП 3 групи;

• подати Облікову картку фізичної особи – платника податків (Форма № 1ДР);

• подати Заяву про внесення змін до ДРФО

(Форма № 5ДР);

• подати Заяву про включення до Реєстру волонтерів;

• переглянути інформацію про стан розрахунків з бюджетом та сплатити грошові зобов’язання з використанням однієї з платіжних систем.

У разі виникнення будь-яких запитань щодо роботи застосунку просимо звертатися за телефоном 0 800 501 007.

Близько 70 тисяч користувачів вже завантажили мобільний застосунок «Моя податкова». Долучайтесь і Ви!

Новації для платників податків

Головне управління ДПС у Дніпропетровській області інформує, що з 01.08.2024 набере чинності Закон України від 18 червня 2024 року № 3813-IX «Про внесення змін до Податкового кодексу України щодо особливостей податкового адміністрування під час воєнного стану для платників податків з високим рівнем добровільного дотримання податкового законодавства», крім окремих його положень.

Законом № 3813, зокрема передбачено, що для платників податків з високим рівнем добровільного дотримання податкового законодавства встановлюються особливості адміністрування податків, зборів, платежів, що здійснюється контролюючими органами, визначеними підпунктом 41.1.1 пункту 41.1 статті 41 Податкового кодексу України.

Закон № 3813 опубліковано у офіційному виданні «Голос України» від 25.07.2024 № 87.

Чи застосовуються штрафні санкції та пеня за порушення законодавства у сфері ЗЕД у період запровадження воєнного стану в Україні?

Головне управління ДПС у Дніпропетровській області звертає увагу на наступне.

Правові засади здійснення валютних операцій, валютного регулювання та валютного нагляду, права та обов’язки суб’єктів валютних операцій і уповноважених установ та відповідальність за порушення ними валютного законодавства визначено Законом України від 21 червня 2018 року № 2473-VIII «Про валюту і валютні операції» (із змінами) (далі – Закон № 2473).

Відповідно до частини першої ст. 13 Закону № 2473 Національний банк України (далі – НБУ) має право встановлювати граничні строки розрахунків за операціями з експорту та імпорту товарів.

Граничні строки розрахунків за операціями з експорту та імпорту товарів встановлено п. 21 розд. ІІ Положення про заходи захисту та визначення порядку здійснення окремих операцій в іноземній валюті, затвердженого постановою Правління НБУ від 02.01.2019 № 5 (далі – Положення № 5), і становлять 365 календарних днів.

У зв’язку з введенням Указом Президента України вiд 24.02.2022 № 64/2022 воєнного стану в Україні, Правлінням НБУ прийнято Постанову вiд 24.02.2022 № 18 «Про роботу банківської системи в період запровадження воєнного стану», із змінами i доповненнями вiд 07.07.2022, якою встановлено з 05 квітня 2022 року граничні строки розрахунків за операціями з експорту та імпорту товарів – 180 календарних днів. Для операцій, що проведені до 05.04.2022, граничні строки розрахунків становлять 365 календарних днів.

Згідно з п. 1 прим. 2 постанови Правління НБУ від 14 травня 2019 року № 67 «Про встановлення винятків та (або) особливостей запровадження граничних строків розрахунків за операціями з експорту та імпорту товарів і внесення змін до деяких нормативно-правових актів» граничні строки розрахунків за операціями з експорту товарів, що класифікуються за кодами згідно з УКТ ЗЕД: 1001, 1002, 1003, 1004, 1005, 1201, 1205, 1206 00, 1507, 1512, 1514, 2306, становлять:

1) 90 календарних днів та застосовуються до операцій, здійснених з 11 листопада 2023 року до 11 липня 2024 року включно;

2) 120 календарних днів та застосовуються до операцій, здійснених з 12 липня 2024 року.

Порушення резидентами граничного строку розрахунків, згідно із частиною п’ятою ст. 13 Закону № 2473, тягне за собою нарахування пені за кожний день прострочення в розмірі 0,3 відс. суми неодержаних грошових коштів за договором (вартості недопоставленого товару) у національній валюті або в іноземній валюті, перерахованій у національну валюту за курсом Національного банку України, встановленим на день виникнення заборгованості.

Відповідно до частини шостої ст. 13 Закону № 2473, у разі якщо виконання договору за операціями з імпорту товарів зупиняється у зв’язку з виникненням форс-мажорних обставин, перебіг строку розрахунків, установленого НБУ, та нарахування пені відповідно до частини п’ятої цієї статті зупиняється на весь період дії форс-мажорних обставин та поновлюється з дня, наступного за днем закінчення дії таких обставин.

Підтвердженням виникнення та закінчення дії форс-мажорних обставин є відповідна довідка уповноваженої організації (органу) країни розташування сторони зовнішньоекономічного договору (контракту) або третьої країни відповідно до умов цього договору (контракту).

Тобто, одна із сторін договору повинна довести, що наявні обставини (введення воєнного стану чи початку бойових дій) мають відношення до конкретного господарського зобов’язання та унеможливлюють після постачання товару або здійснення авансового платежу отримати резидентами валютної виручки або поставку їм імпортного товару на невизначений строк, а також з метою не нарахування пені за порушення граничних строків розрахунків у період дії форс-мажорних обставин необхідно засвідчити даний факт відповідною довідкою уповноваженої організації (органу) країни нерезидента та/або сертифікатом Торгово-промислової палити України.

Пунктом 6 Регламенту засвідчення Торгово-промисловою палатою (далі – ТПП) України та регіональними ТПП форс-мажорних обставин (обставин непереборної сили), затвердженого Рішенням Президії ТПП України 18 грудня 2014 року № 44(5) (далі – Регламент ТПП) визначено, що підставою для засвідчення форс-мажорних обставин є наявність однієї або більше форс-мажорних обставин (обставин непереборної сили), перелічених у ст. 14 прим. 1 Закону України «Про торгово-промислові палати в Україні», а також визначених сторонами за договором, законодавчими, відомчими та/чи іншими нормативними актами, які вплинули на зобов’язання таким чином, що унеможливили його виконання у термін, передбачений відповідним договором, законодавчими та/чи іншими нормативними актами.

Згідно з Регламентом ТПП, форс-мажорні обставини (обставини непереборної сили) засвідчуються за зверненням суб’єктів господарської діяльності по кожному окремому договору, виконання якого настало згідно з умовами договору i виконання якого стало неможливим через наявність зазначених обставин, шляхом видачі сертифікату ТПП України або регіональною торгово-промисловою палатою згідно з чинним законодавством та Регламентом.

ТПП України веде єдиний Реєстр сертифікатів, виданих ТПП України та регіональними ТПП (Реєстр сертифікатів), про засвідчення форс-мажорних обставин (обставин непереборної сили) та Реєстр уповноважених осіб.

При цьому, ТТП України листом від 28.02.2022 № 2024/02.0-7.1 засвідчила форс-мажорні обставини (обставини непереборної сили): військову агресію російської федерації проти України, що стало підставою введення воєнного стану з 24 лютого 2022 року строком на 30 діб, відповідно до Указу Президента України від 24.02.2022 «Про введення воєнного стану в Україні».

Згодом, Указами Президента України строк дії воєнного стану в Україні продовжувався: з 26 березня 2022 року строком на 30 діб; з 25 квітня 2022 року – на 30 діб, з 25 травня 2022 року – на 90 діб, з 23 серпня 2022 року – на 90 діб, з 21 листопада 2022 року – на 90 діб, з 19 лютого 2023 року – на 90 діб, з 20 травня 2023 року – на 90 діб, з 18 серпня 2023 року – на 90 діб, з 16 листопада 2023 року на 90 діб, з 14 лютого 2024 року на 90 діб, з 14 травня 2024 року – на 90 діб.

Тобто ТПП України листом повідомила «всіх кого це стосується» про те, що з 24 лютого 2022 року зазначені обставини є надзвичайними, невідворотними та об’єктивними обставинами для суб’єктів господарської діяльності України. Але Регламентом ТПП лист невизначено таким документом як сертифікат, що засвідчує настання форс-мажорних обставин (обставин непереборної сили), виданий ТПП України або регіональною торгово-промисловою палатою згідно з чинним законодавством, умовами договору (контракту, угоди тощо) та цим Регламентом.

Таким чином, лист ТПП України не є сертифікатом, що засвідчує настання форс-мажорних обставин (обставин непереборної сили).

Враховуючи викладене вище, вимоги Закону № 2473 і Регламенту ТПП, а також початок бойових дій на території України, для можливого звільнення платників податків від відповідальності за порушення граничних строків розрахунків, встановлених НБУ, обґрунтування неможливості виконання зовнішньоекономічного контракту, засвідчується ТПП України сертифікатом про наявність форс-мажорних обставин із зазначенням періоду дії таких обставин.

Понад 19,1 млрд грн податків, зборів і платежів – внесок платників Дніпропетровщини до загального фонду держбюджету

Протягом перших двох кварталів поточного року від платників Дніпропетровщини до загального фонду державного бюджету надійшло понад 19,1 млрд грн податків, зборів і платежів. Як зауважила в. о. начальника Головного управління ДПС у Дніпропетровській області Наталя Федаш, у порівнянні з відповідним періодом 2023 року надходження збільшились на понад 4,4 млрд грн, або на 30,6 відсотків.

«Дякую всім платникам, які самовіддано працюють, своєчасно наповнюють бюджети і тим самим підтримують нашу економіку у цей непростий для країни час. Наші комунікації з бізнесом на постійній основі, оперативне вирішення нагальних питань, які виникають у процесі діяльності суб’єктів господарювання, все це сприяє економічній стійкості у боротьбі за нашу незалежність. Не зупиняємось, продовжуємо роботу, у тому числі і на перспективу», – зазначила очільниця обласної податкової.

Про виконання приватними нотаріусами податкового обов’язку щодо подання інформації до контролюючого органу про вчинені нотаріальні дії

Головне управління ДПС у Дніпропетровській області інформує, що ДПС України повідомила наступне.

Пунктом 46.1 статті 46 Податкового кодексу України (далі – Кодексу) встановлено, зокрема, що розрахунок це документ, який свідчить про суми доходу, нарахованого (виплаченого) на користь платників податків – фізичних осіб та суми сплаченого податку на доходи фізичних осіб (податок).

Відповідно до вимог пункту 172.4 статті 172, пункту 173.4 статті 173, пункту 174.4 статті 174 Кодексу при вчиненні нотаріальних дій, а саме:

- посвідчення договорів продажу (обміну) об’єктів нерухомого майна між фізичними особами; продажу (обміну) рухомого майна; видача свідоцтв про право на спадщину;

- посвідчення договорів дарування, на приватних нотаріусів покладено обов’язок щокварталу подавати до контролюючого органу за місцем розташування свого робочого місця інформацію про посвідчені договори та видані свідоцтва (включаючи інформацію про вартість такого майна та суму сплаченого податку) у порядку, встановленому Кодексом для податкового розрахунку.

Порядок заповнення та подання Податкового розрахунку сум доходу, нарахованого (сплаченого) на користь платників податків – фізичних осіб, і сум утриманого з них податку, а також сум нарахованого єдиного внеску, затверджено наказом Міністерства фінансів України від 13.01.2015 № 4, зареєстрованим у Міністерстві юстиції України 30.01.2015 за № 111/26556, зі змінами, (далі – Податковий розрахунок)

Відповідно до підпункту 49.18.2 пункту 49.18 статті 49 Кодексу Податковий розрахунок подається протягом 40 календарних днів, що настають за останнім календарним днем звітного (податкового) кварталу.

Отже, нотаріус, при вчиненні нотаріальних дій, зобов’язаний заповнити додаток 4 «Відомості про суми нарахованого доходу, утриманого та сплаченого податку на доходи фізичних осіб та військового збору» (далі – форма 4ДФ) до Податкового розрахунку та протягом 40 календарних днів, що настають за останнім календарним днем звітного (податкового) кварталу, подати до контролюючого органу за місцем розташування свого робочого офісу.

Відповідно до Додатку 2 «Довідник ознак доходів фізичних осіб» до Порядку заповнення та подання Податкового розрахунку доходи від операцій з продажу (обміну) об’єктів нерухомого майна відображаються в додатку за формою 4 ДФ за ознакою «104»; доходів від операцій з продажу або обміну об’єктів рухомого майна – за ознакою «105»; доходи, отримані унаслідок прийняття платником податку у спадщину чи дарунок коштів, майна, майнових чи немайнових прав – за ознаками «113», «114», «115», «116», «117».

Деякі особливості справляння єдиного внеску

Головне управління ДПС у Дніпропетровській області повідомляє.

Відносини у сфері державної політики з адміністрування єдиного внеску на загальнообов’язкове державне соціальне страхування (далі – єдиний внесок) регулюються виключно Законом України від 08.07.2010 року № 2464-VI «Про збір та облік єдиного внеску на загальнообов’язкове державне соціальне страхування» із змінами та доповненнями (далі – Закон № 2464), яким визначені правові та організаційні засади забезпечення збору та обліку єдиного внеску, умови та порядок його нарахування і сплати та повноваження органу, що здійснює його збір та ведення обліку.

Єдиний внесок – це консолідований страховий внесок, збір якого здійснюється до системи загальнообов'язкового державного соціального страхування в обов'язковому порядку та на регулярній основі з метою забезпечення захисту у випадках, передбачених законодавством, прав застрахованих осіб на отримання страхових виплат (послуг) за діючими видами загальнообов'язкового державного соціального страхування (пункт 2 частини першої статті 1 Закону № 2464).

Мінімальний страховий внесок – сума єдиного внеску, що визначається розрахунково як добуток мінімального розміру заробітної плати на розмір внеску, встановлений законом на місяць, за який нараховується заробітна плата (дохід), та підлягає сплаті щомісяця (пункт 5 частини першої статті 1 Закон № 2464).

Частиною першою статті 4 Закону 2464 визначено коло платників єдиного внеску, зокрема визначено:

- відповідно до пункту 4 частини першої статті 4 цього Закону платниками єдиного внеску є фізичні особи – підприємці, в тому числі ті, які обрали спрощену систему оподаткування;

- особи, які провадять незалежну професійну діяльність, а саме наукову, літературну, артистичну, художню, освітню або викладацьку, а також медичну, юридичну практику, в тому числі адвокатську, нотаріальну діяльність, або особи, які провадять релігійну (місіонерську) діяльність, іншу подібну діяльність та отримують дохід від цієї діяльності є платниками єдиного внеску (пункт 5 частини першої статті 4 Закону № 2464);

- платниками єдиного внеску є члени фермерського господарства, якщо вони не належать до осіб, які підлягають страхуванню на інших підставах (пункт 5¹ частини першої статті 4 Закону №2464).

Пунктом 9¹⁹ розділу VIII «Прикінцевих та перехідних положень» Закону № 2464 визначено, що тимчасово, з 01 березня 2022 року до припинення або скасування воєнного стану в Україні та протягом дванадцяти місяців після припинення або скасування воєнного стану, особи, зазначені у пунктах 4, 5 та 51 частини першої статті 4 цього Закону, мають право не нараховувати, не обчислювати та не сплачувати єдиний внесок за себе та не подавати розрахунок єдиного внеску у складі податкової декларації за період, в якому відповідно до абзацу першого пункту 9¹⁹ розділу VIII «Прикінцевих та перехідних положень» Закону № 2464 єдиний внесок не нараховувався, не обчислювався та не сплачувався.

Проте до платників єдиного внеску, зазначених в пунктах 4,5 та 5¹ частини першої статті 4 Закону № 2464, які обчислять і нарахують єдиний внесок та подадуть до контролюючого органу звітність, що містить інформацію щодо сум нарахованого єдиного внеску, та при цьому не сплатять самостійно визначені зобов’язання, контролюючим органом будуть застосовуватися заходи впливу та стягнення визначені частиною одинадцятою статті 25 Закону № 2464.

Слід зазначити, що у разі нарахування і сплати єдиного внеску вищезазначеними платниками у розмірі менше, ніж встановлений законодавством розмір, тобто менше мінімального страхового внеску до таких платників відповідно контролюючим органом будуть застосовуватися, також, заходи впливу визначені частиною одинадцятою статті 25 Закону № 2464.

Надана законодавством можливість не сплачувати єдиний внесок у період дії воєнного стану є лише правом платника, а не звільненням його від нарахування внеску.

У разі прийняття зазначеною категорією платників рішення про несплату єдиного внеску, страховий стаж, зокрема для призначення пенсії (отримання соціальних виплат), нарахований не буде.

Право на нарахування податкової знижки за наслідками звітного податкового року на наступні податкові роки не переноситься

Головне управління ДПС у Дніпропетровській області нагадує, що відповідно до п.п. 14.1.170 п. 14.1 ст. 14 Податкового кодексу України (далі – ПКУ) податкова знижка для фізичних осіб, які не є суб’єктами господарювання, – це документально підтверджена сума (вартість) витрат платника податку (далі – податок) – резидента у зв’язку з придбанням товарів (робіт, послуг) у резидентів – фізичних або юридичних осіб протягом звітного року, на яку дозволяється зменшення його загального річного оподатковуваного доходу, одержаного за наслідками такого звітного року у вигляді заробітної плати та/або у вигляді дивідендів, у випадках, визначених ПКУ.

За наслідками 2023 року платники мають право отримати податкову знижку по 31 грудня 2024 року (включно).

Звертаємо увагу, що відповідно до п.п. 166.4.3 п. 166.4 ст. 166 ПДФО, якщо платник податку до кінця податкового року, наступного за звітним не скористався правом на нарахування податкової знижки за наслідками звітного податкового року, таке право на наступні податкові роки не переноситься.

За якими кодами бюджетної класифікації сплачується військовий збір?

Головне управління ДПС у Дніпропетровській області звертає увагу, що відповідно до наказу Міністерства фінансів України від 14 січня 2011 року № 11 «Про бюджетну класифікацію» із змінами і доповненнями військовий збір сплачується (перераховується) платниками за кодом бюджетної класифікації:

11011000 – «Військовий збір».

Разом з тим, згідно з Довідником відповідності символу звітності коду класифікації доходів бюджету, затвердженим наказом Державної казначейської служби України від 28.11.2019 № 336 із змінами та доповненнями, код класифікації доходів бюджету передбачає таку позицію:

11011001 – «Військовий збір, що сплачується фізичними особами за результатами річного декларування».

Який документ вважається розрахунковим документом?

Головне управління ДПС у Дніпропетровській області нагадує, що відповідно до ст. 2 Закону України від 06 липня 1995 року № 265/95-ВР «Про застосування реєстраторів розрахункових операцій у сфері торгівлі, громадського харчування та послуг» із змінами та доповненнями (далі – Закон № 265) розрахунковий документ – документ встановленої форми та змісту (касовий чек, товарний чек, видатковий чек, розрахункова квитанція, проїзний документ тощо), що підтверджує факт продажу (повернення) товарів, надання послуг, операцій з видачі готівкових коштів держателям електронних платіжних засобів, отримання (повернення) коштів, торгівлю валютними цінностями в готівковій формі, створений в паперовій та/або електронній формі (електронний розрахунковий документ) у випадках, передбачених Законом № 265, зареєстрованим у встановленому порядку реєстратором розрахункових операцій (далі – РРО) або програмним РРО, чи заповнений вручну.

З початку року «військовий» ПДФО від платників Дніпропетровщини поповнив спеціальний фонд держбюджету на понад 4,9 млрд гривень

Упродовж першого півріччя 2024 року до спеціального фонду державного бюджету від платників Дніпропетровської області надійшло понад 4,9 млрд грн «військового» податку на доходи фізичних осіб (ПДФО).

Нагадуємо, що платниками ПДФО є:

- фізична особа – резидент, яка отримує доходи як з джерела їх походження в Україні, так і іноземні доходи;

- фізична особа – резидент, яка володіє та/або користується (орендує (суборендує), на умовах емфітевзису, постійно користується) земельними ділянками, віднесеними до сільськогосподарських угідь, у частині мінімального податкового зобов’язання;

- фізична особа – нерезидент, яка отримує доходи з джерела їх походження в Україні;

- податковий агент.

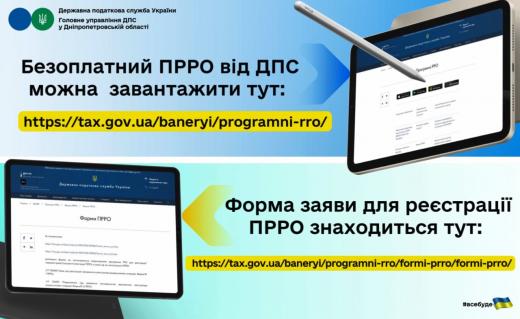

Оновлено версії програмного забезпечення мобільних застосунків ПРРО від ДПС

Державна податкова служба України повідомляє про оновлення версії програмного забезпечення безоплатного ПРРО від ДПС для операційних систем Android та iOS.

В оновленій версії програмного забезпечення:

додано можливість сканування штрих-коду марки акцизного податку;

доопрацьовано режим пошуку одиниць виміру незалежно від застосування регістру (великих та малих літер);

у довіднику одиниць виміру змінено код одиниці виміру «Доба» на «0174».

Розробку оновлених версій ПРРО реалізовано за підтримки проєкту EU Public Finance Management Support Programme for Ukraine (EU4PFM).

До уваги платників акцизного податку, які здійснюють операції з реалізації пального!

Головне управління ДПС у Дніпропетровській області нагадує, що Законом України від 13 грудня 2022 року № 2836-IX «Про внесення зміни до Податкового кодексу України щодо сприяння відновленню енергетичної інфраструктури України» внесено доповнення до ст. 18 Закону України

від 19 грудня 1995 року № 481/95-ВР «Про державне регулювання виробництва і обігу спирту етилового, коньячного і плодового, алкогольних напоїв, тютюнових виробів, рідин, що використовуються в електронних сигаретах, та пального» із змінами та доповненнями, якими визначено, що на період дії воєнного стану на території України та протягом 30 днів з дня його припинення або скасування:

1) суб’єкт господарювання має право зберігати пальне, яке споживається для заправлення електрогенераторної установки в обсязі до 2000 літрів на кожному об’єкті, що забезпечений електрогенератором, без отримання дозвільних документів (документів дозвільного характеру, ліцензії на право зберігання пального, результатів надання інших адміністративних послуг);

2) зберігання пального, яке споживається для заправлення електрогенераторної установки в обсязі понад 2000 літрів на кожному об’єкті, що забезпечений електрогенераторною установкою, здійснюється суб’єктом господарювання на підставі безоплатного подання до територіальних органів центрального органу виконавчої влади, що реалізує державну податкову політику, декларації про провадження господарської діяльності із зберігання пального (далі - декларація).

У декларації зазначаються відомості про суб’єкта господарювання, зокрема, але невиключно, для юридичної особи - організаційно-правова форма, повне і скорочене найменування (за наявності), ідентифікаційний код згідно з ЄДРПОУ, місцезнаходження, контактний номер телефону, адреса електронної пошти, прізвище, власне ім’я, по батькові (за наявності) керівника юридичної особи або його уповноваженого представника, загальну місткість резервуарів та ємносте, що використовуються для зберігання пального, та їх фактичне місцезнаходження.

Декларація може бути подана у довільній формі за вибором суб’єкта господарювання нарочно, поштою або в електронному вигляді, в порядку, встановленому ст. 42 Податкового кодексу України.

Право на зберігання пального, яке споживається для заправлення електрогенераторної установки в обсязі понад 2000 літрів на кожному об’єкті, що забезпечений електрогенераторною установкою, набувається з моменту подання декларації до територіальних органів центрального органу виконавчої влади, що реалізує державну податкову політику.

У разі якщо в період дії воєнного стану на території України та протягом тридцятиденного строку з дня його припинення або скасування контролюючим органом буде виявлено факти зберігання суб’єктом господарювання пального в обсягах понад 2000 літрів без отримання ліцензії та за відсутності належним чином поданої декларації, до такого суб’єкта господарювання застосовується відповідальність, передбачена статтею 17 цього Закону за здійснення зберігання пального без ліцензії.

Оскільки облік пального в системі електронного адміністрування реалізації пального та спирту етилового здійснюється автоматично, тому суб’єкти господарювання зберігачі пального для електрогенераторних установок повинні бути внесені в електронний реєстр суб’єктів господарювання, які мають право зберігати таке пальне, без наявності відповідної ліцензії. Суб’єкти господарювання у яких об’єм складів більше 2000,0 літрів обліковуються за деклараціями, а суб’єктам господарювання, у яких об’єм складів не перевищує 2000,0 літрів, необхідно звернутись до ДПС будь яким засобом зв’язку.

Платники акцизного податку при заповненні акцизної накладної на відвантаження пального для електрогенераторних установок, у верхній лівій частині акцизної накладної зазначають:

- у полі «Коди операцій» - «3 - суб’єкт господарювання не платник»;

- у полі «Умови оподаткування» - ознака щодо умови оподаткування пального «0 - оподатковується на загальній системі»;

- у полі «Напрям використання» - напрям «0 - загальний напрям».

У полі «Адреса місця зберігання пального, яке не є акцизним складом, на якому суб’єкт господарювання – не платник податку зберігає пальне виключно для потреб власного споживання чи промислової переробки (код операції – «3» та напрям використання – або «0» або «9» або «10» або «15»)» зазначається адреса де буде зберігатись пальне для електрогенераторних установок.

Як оподатковується ПДФО сума прибутку КІК, отримана контролюючою особою у вигляді дивідендів від юридичної особи України?

Головне управління ДПС у Дніпропетровській області інформує, що згідно з п.п. 170.13.3 п. 170.3 ст. 170 Податкового кодексу України (далі – ПКУ) сума прибутку контрольованої іноземної компанії, отримана у вигляді дивідендів від юридичних осіб України (як безпосередньо, так і опосередковано через ланцюг підконтрольних юридичних осіб) відповідно до п.п. 39 прим. 2.3.2.7 п.п. 39 прим. 2.3.2 п. 39 прим. 2.3 ст. 39 прим. 2 ПКУ вважається сумою дивідендів, отриманих від українських юридичних осіб безпосередньо контролюючою особою.

Така сума включається до складу загального оподатковуваного доходу контролюючої особи звітного періоду, протягом якого контрольованою іноземною компанією отримано дивіденди, і підлягає оподаткуванню податком на доходи фізичних осіб:

- отримана від юридичних осіб України – платників податку на прибуток (крім інститутів спільного інвестування) за ставкою 5 відс., визначеною п. 167.2 ст. 167 ПКУ;

- отримана від інститутів спільного інвестування, суб’єктів господарювання, які не є платниками податку на прибуток, за ставкою 9 відс., визначеною п.п 167.5.4 п. 167.5 ст. 167 ПКУ.

При цьому така сума не враховується під час визначення частини прибутку контрольованої іноземної компанії згідно з п.п. 39 прим. 2.3.2.7 п.п. 39 прим. 2.3.2 п. 39 прим. 2.3 ст. 39 прим. 2 ПКУ, а також не підлягає подальшому оподаткуванню під час її фактичної виплати на користь контролюючої особи відповідно до п.п. 170.13.2 п. 170.13 ст. 170 ПКУ.

Пунктом 170.13 прим. 1 ст. 170 ПКУ визначено, що не включаються до загального місячного (річного) оподатковуваного доходу платника податку, зокрема, дивіденди, отримані платником податку в порядку, визначеному п.п. 170.13.3 п. 170.13 ст. 170 ПКУ, раніше оподатковані на рівні української компанії.

Трудові відносини – у фокусі уваги податкової служби

Головне управління ДПС у Дніпропетровській області звертає увагу, що оформлення трудових відносин роботодавцями з найманими працівниками – це забезпечення соціальних гарантій громадян та надходжень до бюджету.

Нагадуємо, що відповідно до норм Податкового кодексу України фактичною вважається перевірка, що здійснюється за місцем фактичного провадження платником податків діяльності, розташування господарських або інших об'єктів права власності такого платника.

Така перевірка здійснюється контролюючим органом, у тому числі, на дотримання роботодавцем законодавства щодо укладення трудового договору, оформлення трудових відносин з працівниками (найманими особами).

Зауважимо, що фактична перевірка здійснюється за наявності підстав, передбачених п. 80.2 ст. 80 Податкового кодексу України та без попередження платника податків (особи).

Як оподатковуються податком на прибуток підприємств операції за договорами управління майном?

Головне управління ДПС у Дніпропетровській області нагадує, що відповідно до п.п. 134.1.1 п. 134.1 ст. 134 Податкового кодексу України (далі – ПКУ) об’єктом оподаткування податком на прибуток є прибуток із джерелом походження з України та за її межами, який визначається шляхом коригування (збільшення або зменшення) фінансового результату до оподаткування (прибутку або збитку), визначеного у фінансовій звітності підприємства відповідно до національних положень (стандартів) бухгалтерського обліку або міжнародних стандартів фінансової звітності, на різниці, які визначені відповідними положеннями ПКУ.

Редакція розд. III «Податок на прибуток підприємств» ПКУ не містить положень щодо окремого обліку за договорами управління майном і подання платниками податку – управителями майна окремих декларацій з податку на прибуток.

Тобто розрахунок об’єкта оподаткування податком на прибуток здійснюється на підставі даних бухгалтерського обліку шляхом коригування фінансового результату до оподаткування, визначеного у фінансовій звітності з урахуванням операцій за договорами управління майном, на різниці, які збільшують або зменшують фінансовий результат до оподаткування, відповідно до положень ПКУ.

На які перевірки діє мораторій?

Головне управління ДПС у Дніпропетровській області звертає увагу, що згідно з п.п. 69.351 п. 69 підрозділу 10 розділу ХХ Податкового кодексу України (далі – Кодекс) тимчасово, з 1 грудня 2023 року, діє мораторій:

1) на проведення документальних перевірок платників єдиного податку першої та другої груп (крім перевірок, пов’язаних з припиненням підприємницької діяльності фізичної особи – підприємця, та/або таких, що проводяться на звернення платника податків) – до 1 грудня 2024 року;

2) на проведення документальних перевірок платників податків, податкова адреса яких станом на дату початку тимчасової окупації є тимчасово окуповані Російською Федерацією території України, – до останнього числа місяця, в якому була завершена тимчасова окупація відповідних територій, а в разі зміни платником податків місцезнаходження на іншу територію України – до дати проведення державної реєстрації зміни місцезнаходження, крім документальних позапланових перевірок:

- що проводяться виключно на звернення платника податків;

- що проводяться з підстав, визначених підпунктами 78.1.5, 78.1.7, 78.1.8, 78.1.12, 78.1.21 пункту 78.1 статті 78 цього Кодексу;

- платників податків, щодо яких отримано податкову інформацію, що свідчить про порушення платником податків вимог валютного законодавства в частині дотримання граничних строків надходження товарів за імпортними операціями та/або валютної виручки за експортними операціями;

3) на проведення документальних перевірок платників податків, податкова адреса яких станом на дату початку бойових дій є територія, на якій ведуться активні бойові дії, – до останнього числа місяця, в якому було завершено бойові дії на відповідній території, а в разі зміни платником податків місцезнаходження на іншу територію України – до дати проведення державної реєстрації зміни місцезнаходження, крім документальних позапланових перевірок:

- що проводяться виключно на звернення платника податків;

- що проводяться з підстав, визначених підпунктами 78.1.5, 78.1.7, 78.1.8, 78.1.12, 78.1.21 пункту 78.1 статті 78 цього Кодексу;

- платників податків, щодо яких отримано податкову інформацію, що свідчить про порушення платником податків вимог валютного законодавства в частині дотримання граничних строків надходження товарів за імпортними операціями та/або валютної виручки за експортними операціями;

4) на проведення документальних перевірок платників податків, податкова адреса яких станом на дату початку можливих бойових дій є територія можливих бойових дій, – до останнього числа місяця, в якому була припинена можливість бойових дій на відповідній території, а в разі зміни платником податків місцезнаходження на іншу територію України – до дати проведення державної реєстрації зміни місцезнаходження, крім документальних позапланових перевірок:

- що проводяться виключно на звернення платника податків;

- що проводяться з підстав, визначених підпунктами 78.1.1 (в частині документальних позапланових перевірок платників податків, щодо яких отримано інформацію, що свідчить про порушення податкового законодавства з питань оподаткування доходів, отриманих нерезидентами, і